GỬI TIỀN VÀO CD HAY HYSA

Phone:

Area: , ( Hoa kỳ ) | . | Ngày hết hạn: June-25-2026

Nếu bạn đang có một khoản tiền nhàn rỗi, vừa muốn an toàn, vừa muốn sinh lời cao hơn ngân hàng truyền thống, thì nhất định bạn phải biết đến CD và High Yield Savings Account. Đây là hai cách gửi tiền đơn giản, được rất nhiều người sử dụng để kiếm thêm tiền lãi mỗi năm, và không có rủi ro như đầu tư.

Vậy nên chọn cái nào?

Cái nào có lợi hơn?

Và cái nào linh hoạt hơn?

Trong bài viêt này, Tre247.com sẽ giải thích rõ ràng cách hoạt động và điểm khác biệt để giúp bạn đưa ra lựa chọn phù hợp nhất.

Nói đơn giản, đây là hình thức bạn gửi tiền vào ngân hàng trong một khoảng thời gian cố định, có thể là 3 tháng, 6 tháng, 1 năm hoặc thậm chí 5 năm, để nhận mức lãi suất cao hơn tài khoản tiết kiệm thông thường.

Bạn có thể hình dung CD giống như sổ tiết kiệm có kỳ hạn ở Việt Nam.

Khi gửi tiền, ngân hàng sẽ cam kết giữ nguyên mức lãi suất trong suốt kỳ hạn.

Ví dụ: bạn gửi 10.000 USD vào CD kỳ hạn 1 năm, với lãi suất 5%/năm.

→ Sau 1 năm, bạn nhận được 500 USD tiền lãi.

Nhưng đổi lại, bạn không thể rút tiền trước hạn.

Nếu rút sớm, bạn có thể:

Bạn vẫn gửi tiền giống savings account thông thường, nhưng:

Rất phù hợp để:

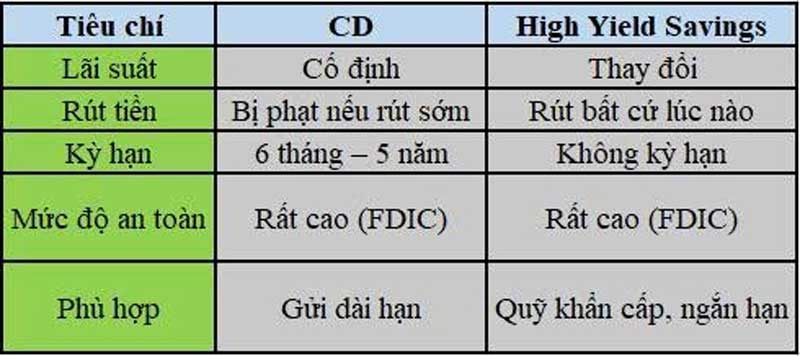

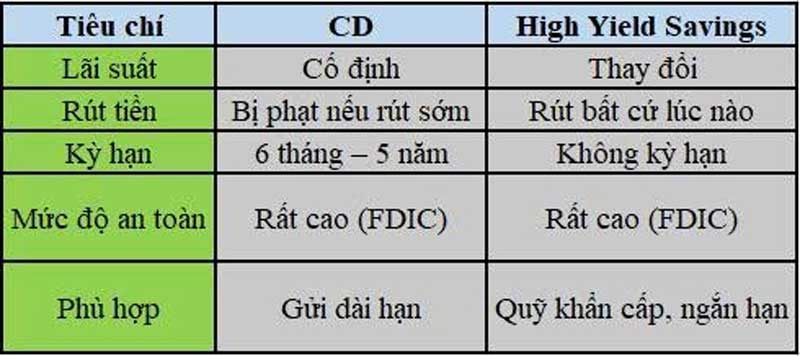

4. So sánh nhanh CD vs High Yield Savings Account

5. Vì sao ngân hàng online lãi cao hơn?

Ngân hàng online:

Ví dụ:

6. Ngân hàng online có an toàn không?

Câu trả lời là Có, nếu ngân hàng đó có bảo hiểm FDIC.

FDIC bảo hiểm tiền gửi lên đến 250.000 USD/người/ngân hàng.

Nếu ngân hàng phá sản, bạn vẫn được nhận lại tiền trong giới hạn này.

Bạn có thể kiểm tra tại website chính thức của FDIC

Chỉ cần nhập tên ngân hàng → nếu hiện FDIC Insured là an toàn.

7. Thuế đối với tiền lãi

Tiền lãi từ CD và High Yield Savings Account được xem là thu nhập chịu thuế.

Cuối năm, ngân hàng sẽ gửi mẫu 1099-INT, ghi rõ tiền lãi bạn nhận được để khai thuế.

CD và High Yield Savings Account đều là những cách gửi tiền rất an toàn, phù hợp nếu bạn muốn giữ tiền, chống lạm phát và kiếm thêm tiền lãi mỗi năm mà không phải đối mặt với rủi ro như đầu tư.

Nếu bạn có khoản tiền chưa cần dùng đến trong thời gian dài, muốn khóa lãi suất ổn định, thì CD là lựa chọn phù hợp. Còn nếu bạn cần sự linh hoạt, muốn rút tiền bất cứ lúc nào cho quỹ khẩn cấp hoặc chi tiêu ngắn hạn, thì High Yield Savings Account sẽ là lựa chọn tốt hơn.

Quan trọng nhất là hiểu rõ mục tiêu tài chính của mình để chọn đúng nơi gửi tiền. Gửi tiền đúng chỗ không làm bạn giàu nhanh, nhưng sẽ giúp bạn không mất tiền một cách âm thầm.

Vậy nên chọn cái nào?

Cái nào có lợi hơn?

Và cái nào linh hoạt hơn?

Trong bài viêt này, Tre247.com sẽ giải thích rõ ràng cách hoạt động và điểm khác biệt để giúp bạn đưa ra lựa chọn phù hợp nhất.

- CD là gì?

Nói đơn giản, đây là hình thức bạn gửi tiền vào ngân hàng trong một khoảng thời gian cố định, có thể là 3 tháng, 6 tháng, 1 năm hoặc thậm chí 5 năm, để nhận mức lãi suất cao hơn tài khoản tiết kiệm thông thường.

Bạn có thể hình dung CD giống như sổ tiết kiệm có kỳ hạn ở Việt Nam.

Khi gửi tiền, ngân hàng sẽ cam kết giữ nguyên mức lãi suất trong suốt kỳ hạn.

Ví dụ: bạn gửi 10.000 USD vào CD kỳ hạn 1 năm, với lãi suất 5%/năm.

→ Sau 1 năm, bạn nhận được 500 USD tiền lãi.

Nhưng đổi lại, bạn không thể rút tiền trước hạn.

Nếu rút sớm, bạn có thể:

- Bị phạt một phần tiền lãi

- Hoặc thậm chí không nhận được lãi

- CD phù hợp với ai?

- Có khoản tiền không cần dùng đến trong thời gian cố định

- Muốn khóa tiền lại để tránh tiêu xài không kiểm soát

- Ưu tiên ổn định và chắc chắn

- Lãi suất cố định, không bị ảnh hưởng bởi thị trường

- Lãi suất thường cao hơn savings account thường

- Giúp bạn kỷ luật tài chính

- Thiếu linh hoạt, rút sớm bị phạt

- Nếu lãi suất thị trường tăng, bạn vẫn bị “kẹt” ở mức lãi cũ

-

- High Yield Savings Account là gì?

Bạn vẫn gửi tiền giống savings account thông thường, nhưng:

- Lãi suất cao hơn

- Rút tiền bất cứ lúc nào, không bị phạt

- Không có kỳ hạn cố định

Rất phù hợp để:

- Giữ quỹ khẩn cấp (Emergency Fund)

- Tiền cần dùng trong ngắn hạn

- Người muốn linh hoạt tối đa

- Linh hoạt, rút – gửi tiền thoải mái

- Lãi suất cao hơn ngân hàng truyền thống

- Lãi suất không cố định, thay đổi theo thị trường

- Chủ yếu là ngân hàng online, không có chi nhánh giao dịch trực tiếp

4. So sánh nhanh CD vs High Yield Savings Account

5. Vì sao ngân hàng online lãi cao hơn?

Ngân hàng online:

- Không tốn chi phí mặt bằng

- Ít nhân sự vận hành chi nhánh

Ví dụ:

- Wells Fargo: 0.01%

- Marcus by Goldman Sachs: 3.65%

- Wells Fargo: ~1 USD/năm

- Marcus: ~365 USD/năm

6. Ngân hàng online có an toàn không?

Câu trả lời là Có, nếu ngân hàng đó có bảo hiểm FDIC.

FDIC bảo hiểm tiền gửi lên đến 250.000 USD/người/ngân hàng.

Nếu ngân hàng phá sản, bạn vẫn được nhận lại tiền trong giới hạn này.

Bạn có thể kiểm tra tại website chính thức của FDIC

Chỉ cần nhập tên ngân hàng → nếu hiện FDIC Insured là an toàn.

7. Thuế đối với tiền lãi

Tiền lãi từ CD và High Yield Savings Account được xem là thu nhập chịu thuế.

Cuối năm, ngân hàng sẽ gửi mẫu 1099-INT, ghi rõ tiền lãi bạn nhận được để khai thuế.

CD và High Yield Savings Account đều là những cách gửi tiền rất an toàn, phù hợp nếu bạn muốn giữ tiền, chống lạm phát và kiếm thêm tiền lãi mỗi năm mà không phải đối mặt với rủi ro như đầu tư.

Nếu bạn có khoản tiền chưa cần dùng đến trong thời gian dài, muốn khóa lãi suất ổn định, thì CD là lựa chọn phù hợp. Còn nếu bạn cần sự linh hoạt, muốn rút tiền bất cứ lúc nào cho quỹ khẩn cấp hoặc chi tiêu ngắn hạn, thì High Yield Savings Account sẽ là lựa chọn tốt hơn.

Quan trọng nhất là hiểu rõ mục tiêu tài chính của mình để chọn đúng nơi gửi tiền. Gửi tiền đúng chỗ không làm bạn giàu nhanh, nhưng sẽ giúp bạn không mất tiền một cách âm thầm.

Tin liên quan

Copyright © 2016 TRE247. LLC All right reserved.

.jpg)